Wir erklären, wie ein Sparplan funktioniert und warum die Mantra „langfristig wird es nach oben gehen“ für einen ETF-Sparplan ungültig ist.

Bestimmt haben Sie die Mantra gehört: Richten Sie einen ETF-Sparplan ein, langfristig kann es nur nach oben gehen. Darüber hinaus wird der Aktien-ETF-Sparplan häufig der Lebensversicherung entgegengesetzt; dabei wird aber mit Fakten so manipuliert: man nimmt die erwartete Rendite des ETFs (ohne ETF-Volatilität zu betrachten) und vergleicht es mit dem niedrigen Garantiezins der Lebensversicherung (ohne Überschusse zu berücksichtigen).

Auch wir selbst müssen zugegen, dass wir in unseren Beiträgen (z.B. hier, hier und hier) einfachheitshalber nur die erwarteten Renditen betrachtet haben. Nun ist es die Zeit zu (er)klären, wann es angemessen ist und wann nicht.

Ein Sparplan funktioniert wie folgt: jedes Monat oder Jahr zahlt man einen Sparbetrag und dadurch legt man einen neuen Zins- bzw. Renditebaustein. Auf jeden Baustein kommt die Rendite, welche – im Fall von einem ETF – auch negativ sein kann. Und nur diejenigen Bausteine, welche am Anfang des Sparplans hingelegt wurden, können grundsätzlich als langfristige Anlage betrachtet werden! Und wenn es der Marktcrash genau dann kommt, wenn Sie in Rente gehen oder ein Haus kaufen wollen, haben Sie Pech: alle Bausteine sind stark beschädigt, jedoch haben längst nicht alle davon die Zeit zu wachsen.

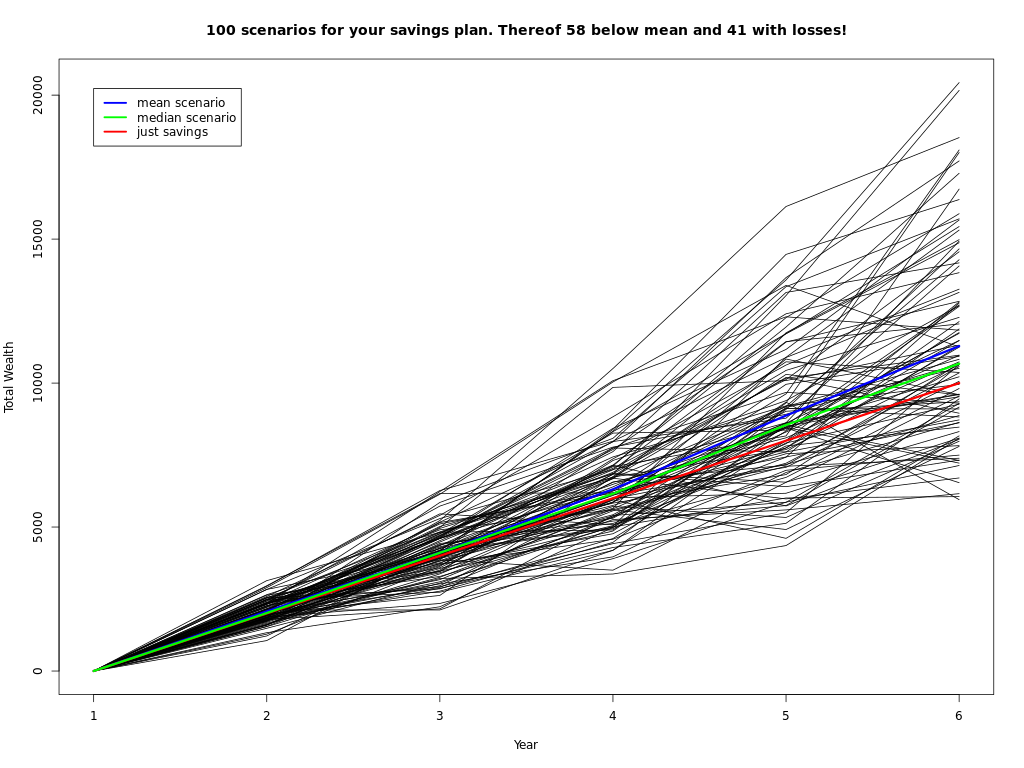

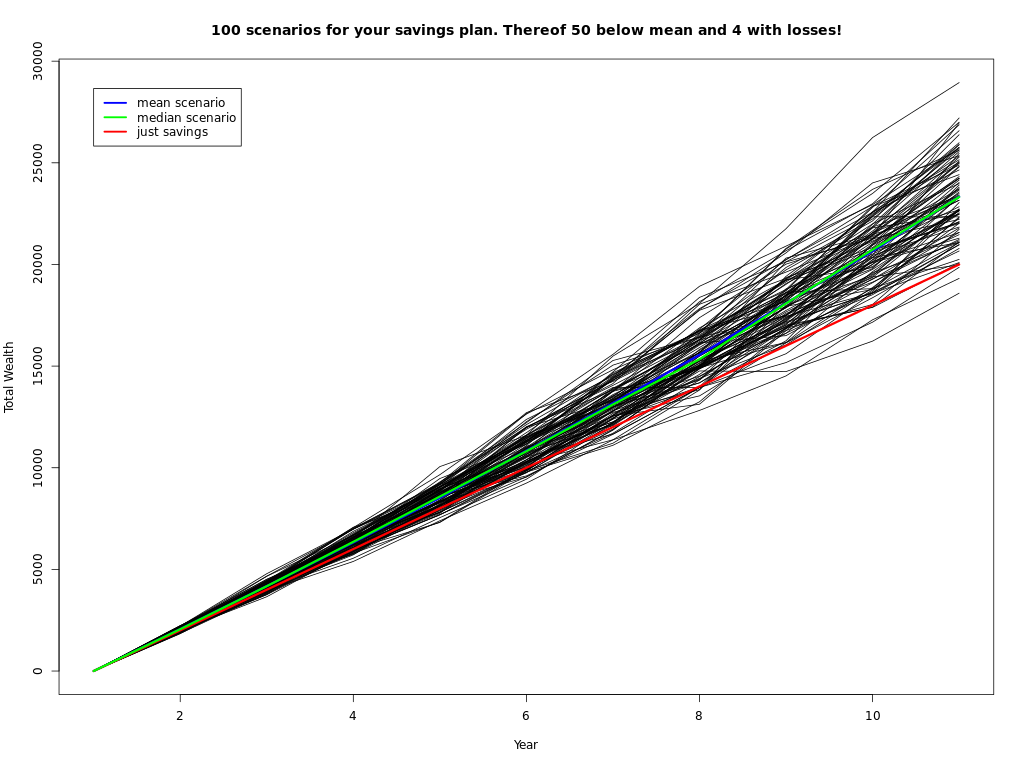

Betrachten wir ein Szenario, welches wir mit Hilfe unseres Sparplan Szenario Simulator - unter Annahme: erwartete ETF Rendite 3%, Volatilität 20%, Sparbetrag €2000 - generiert haben.

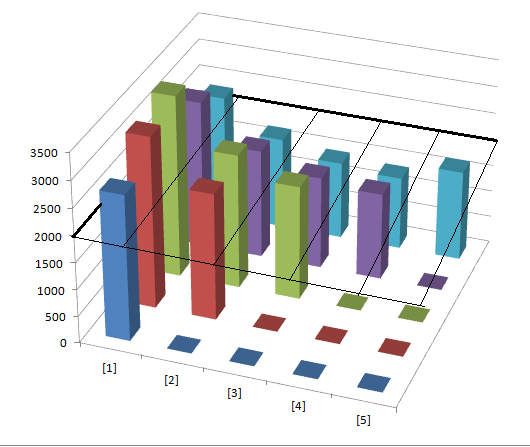

Bei diesem ausgewählten Szenario sind die realisierten jährlichen Renditen wie folgt geworden:

| Jahr | 1. | 2. | 3. | 4. | 5. |

| Rendite | 35,70% | 17,99% | 6,38% | -18,87% | -15,85% |

Die realisierte durchschnittliche Rendite des zugrunde liegenden ETF (nicht des Sparplans selbst) ist bei diesem Szenario wie folgt:

. Sie entspricht sogar der erwarteten Rendite (was natürlich nicht für jedes simulierten Szenario sein muss).

| Baustein / Jahr | [1] | [2] | [3] | [4] | [5] |

| 1. | 2714 | 0 | 0 | 0 | 0 |

| 2. | 3202 | 2360 | 0 | 0 | 0 |

| 3. | 3406 | 2510 | 2128 | 0 | 0 |

| 4. | 2764 | 2037 | 1726 | 1623 | 0 |

| 5. | 2326 | 1714 | 1452 | 1365 | 1683 |

Wie man sofort sieht: trotz dem durchschnittlich positiver Rendite liegt am Ende nur der erste Baustein in der Gewinnzone, alle anderen sind mit Verlusten und das Gesamtkapital am Ende beträgt lediglich €8540, wobei es €10000 wäre, wenn man das Geld einfach ins Sparschwein gelegt hätte.

Der Lösung dieser Rätzel ist einfach: die Superrendite im ersten Jahr hat nur den 1. Baustein betroffen, hingegen betreffen die Verluste im letzten Jahr alle fünf Bausteine!

Man muss in keinem Fall denken, dieses Beispiel sei irgendwie abstrakt. Umgekehrt ist es sehr konkret und aktuell für diejenigen, die ihre Aktien-Sparpläne vor ein paar Jahren eingerichtet haben. Die Märkte boomten und die Rendite war super. Aber die Krise wird kommen, und selbst wenn der Fall nicht so krass wie das Wachstum sein wird, landet man in die Verlustzone weil durch den Fall mehr Bausteine betroffen werden als durch das Wachstum!

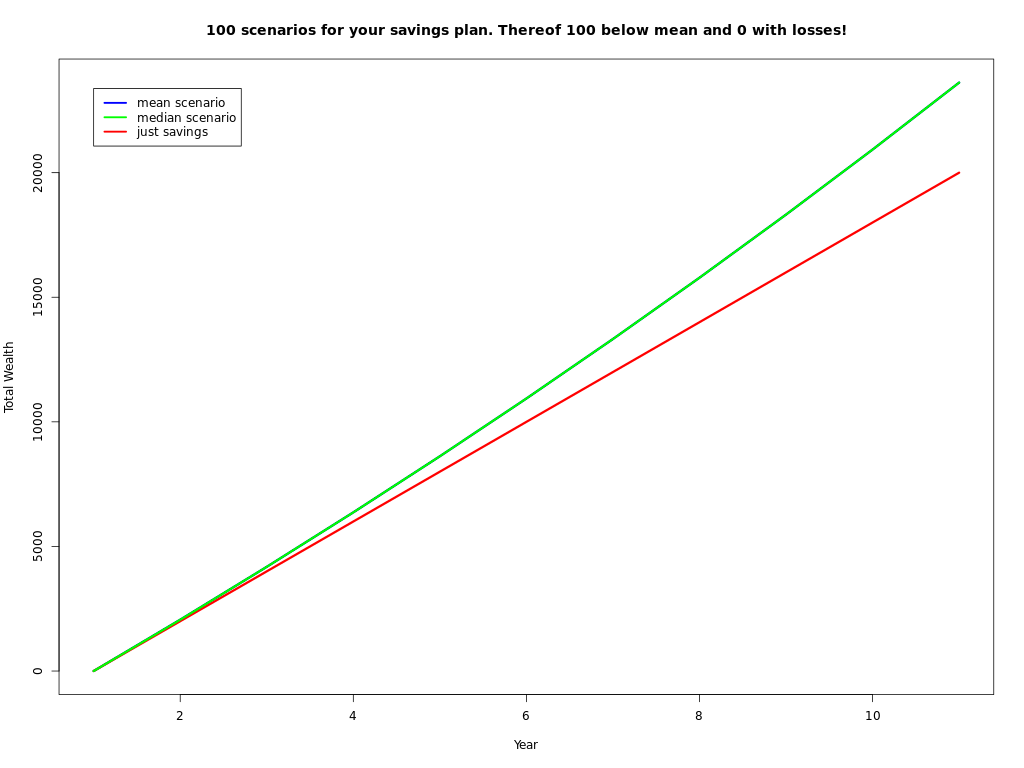

Wie würde dann die Kapital-Lebensversicherung oder Sparkonto mit dem Jahreszins von 3% aussehen?! Viel besser, und zwar wie folgt:

| Baustein / Jahr | [1] | [2] | [3] | [4] | [5] |

| 1. | 2060 | 0 | 0 | 0 | 0 |

| 2. | 2122 | 2060 | 0 | 0 | 0 |

| 3. | 2185 | 2122 | 2060 | 0 | 0 |

| 4. | 2251 | 2185 | 2122 | 2060 | 0 |

| 5. | 2319 | 2251 | 2185 | 2122 | 2060 |

In Summe hätte man €10937, also 9.37% Gewinn auf gesparte Geldmenge!

(Beachten Sie, dass man auch die Sparpläne mit garantierter Rendite auch mit dem Simulator berechnen kann, indem man die Volatilität auf 0 setzt).

Nun ist die Frage, ob man (in Eurozone) 3% p.a. als Anlagezins garantiert bekommen kann. Auf Sparkonto wahrscheinlich nur in Griechenland oder Portugal, auch gibt es bei Lebensversicherung längst nicht mehr solche Garantiezinse. Aber mit Überschüssen (und die Lebensversicherer müssen fast alle Gewinne als Überschuss verteilen) kommt man auf etwa 3%! Natürlich sind die Überschusse nicht garantiert aber die Vola bei konventioneller Lebensversicherung ist ziemlich klein und darüber hinaus darf der Zins niemals unter Garantie fallen.

Deshalb wenn man relativ kleine durchschnittliche Rendite erwartet, ist es angemessen, die Vola zu vernachlässigen, weil man solche Renditen immer noch (fast) garantiert bekommen kann. Aber wenn man eine größere Rendite erwartet, muss man verstehen, dass die Betrachtung ohne Volatilität nur die erste Annäherung ist.

Interessant is aber, dass wenn man genug viel und lang spart (z.B. €300/mo für 30 Jahre), kann man auch mit mäßigen 3% p.a. gutes Vermögen aufbauen. Überprüfen Sie es mit unserem AV-Rechner!

P.S.

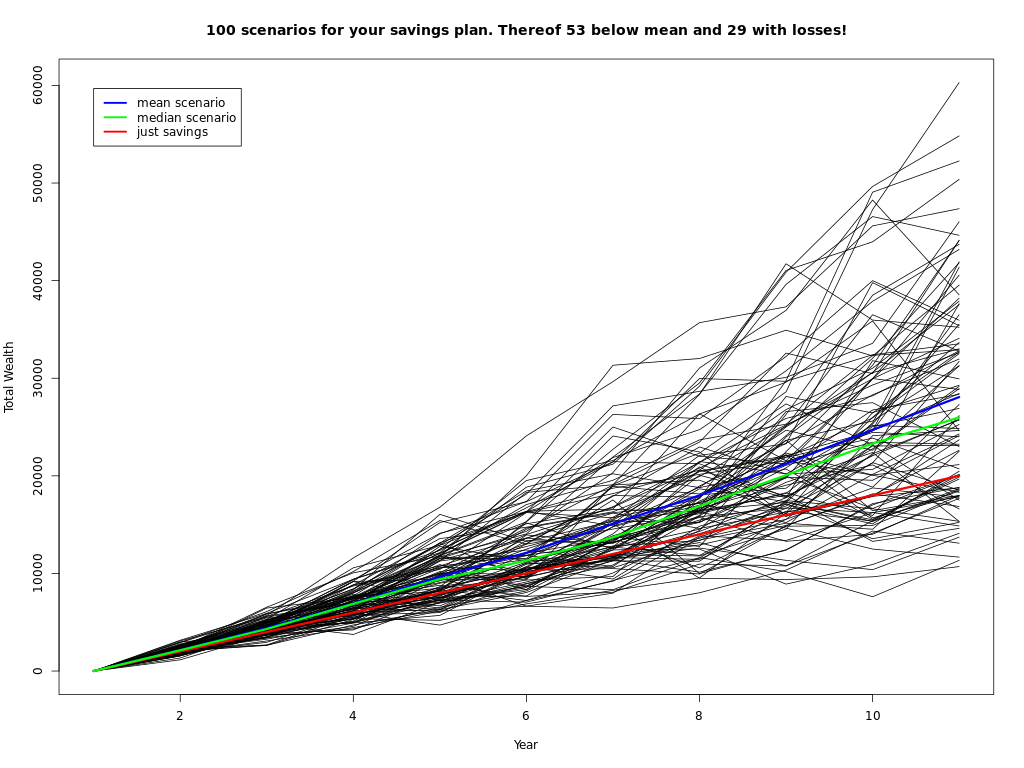

Es wurde (voll gerecht) kritisch hinterfragt, ob es angemessen ist, bei einer Aktien-ETF die erwartete Rendite von 3% anzunehmen. Die Antwort ist: nein, bei einer Aktien-ETF wäre eher 6% p.a. denkbar (obwohl es verschiedene ETFs gibt, bei welchen 3% doch angemessen ist und welche man ins Portfolio zwecks Diversifizierung nimmt). Aber auf jeden Fall ist auch 6% p.a. keine Silberkugel.

Übrigens, ist es häufig sinnvoller (und einfacher) zu streben, die Volatilität (überproportional) zu senken, als die Rendite zu erhöhen!

FinViz - an advanced stock screener (both for technical and fundamental traders)