В сфере управления капиталом часто возникает противоречие - трейдеру нет резона раскрывать детали стратегии, а инвестору рисковано инвестировать в то, что он не понимает. В случае работы через Interactive Brokers сформировался негласный компромис - от трейдера ожидается, что он (по крайней мере) предоставит стандартный детальный отчет IB. На примере стратегии от Юрия Чередниченко мы рассматриваем, что можно (и чего нельзя) почерпнуть из отчетности IB.

Практика показывает, что типичный частный инвестор практически не способен воспринимать результаты статистического анализа, не говоря уж о том чтоб самому провести такой анализ. Поэтому в этот раз мы намеренно обходимся без математики, аппелируя лишь к графикам и здравому смыслу.

В конце 2018-го года Юрий прислал мне сообщение следующего содержания

Здравствуйте, Василий! Мы с Вами лично не знакомы, поэтому расскажу кратко о себе. Возможно в дальнейшем мы сможем быть друг другу полезны.

Наша основная задача - сохранить и приумножить средства наших клиентов. Делаем мы это на товарном рынке США, при этом используем спредовую стратегию на товарных фьючерсах. Обеспечиваем чистую доходность для клиентов (последние три года) 20.4% годовых в USD. Работаем с 2015 года.

Спасибо за внимание. Буду благодарен за обратную связь.

Я весьма живо интересуюсь успешными стратегиями - прежде всего как апологет активного управления. Периодически я тыкаю носом попугаев, бездумно повторяющих мантру про "удачливых обезъян" в успехи Einstein'а и HBecker'а (они и поныне продолжают развивать свои успехи).

Но я абсолютно согласен с тем, что выбор успешного фондового управляющего - весьма сложная задача. И далеко не всегда по прошлому track record'у можно предсказать крах или успех стратегии (крах, кстати, обычно предсказать легче).

Однако попытаться в любом случае стоит.

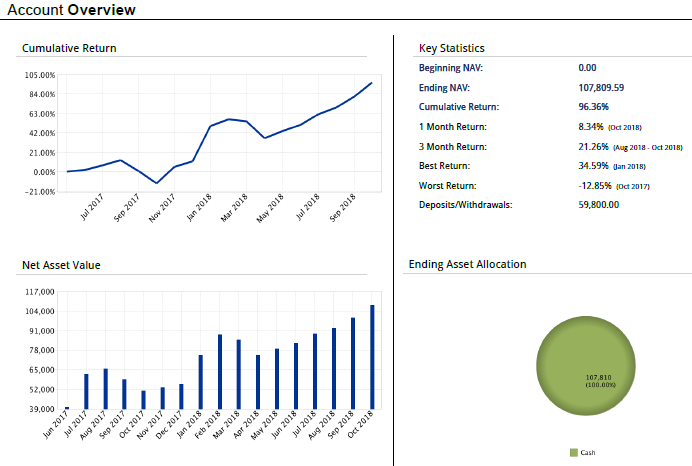

Итак, на октябрь 2018-го перформанс стратегии выглядел следующим образом:

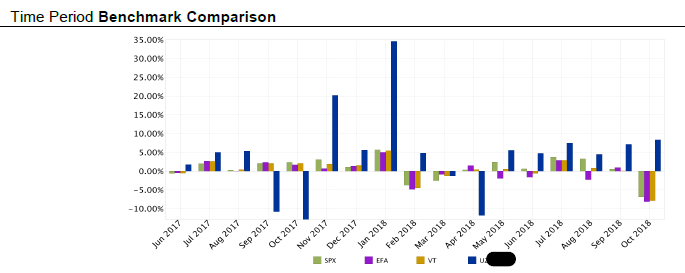

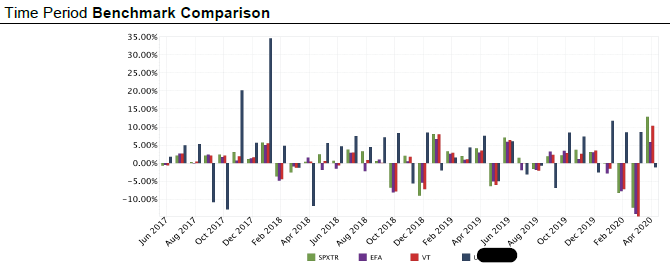

Весьма впечатляет, однако несколько смущало распределение месячных доходностей: успех во многом обеспечен двумя пиками (которые могут быть счастливой случайностью), а три просадки по более чем 10% - это хотя и адекватно для итоговой доходности, но тоже немало.

В случае платного заказа я конечно бы попытался извлечь дополнительную информацию из истории трейдов (вышеупомянутые разборы успехов Einstein'а и HBecker'а, а так же Светланы Спириной и Павла Дерябина показывают, как это можно сделать и как много такой анализ может дать). Но такая работа весьма трудоемка, а т.к. мы намерено рассматриваем ситуацию с точки зрения типичного частного инвестора, то лучшее решение в данном случае - просто дальше понаблюдать перформанс стратегии в течение нескольких месяцев. Ведь если выдающийся прошлый успех стратегии был чисто случайным, то, как правило, он достигался за счет (слишком) высокого риска, и обычно такие стратегии в (недалеком) будущем заканчивают вот так.

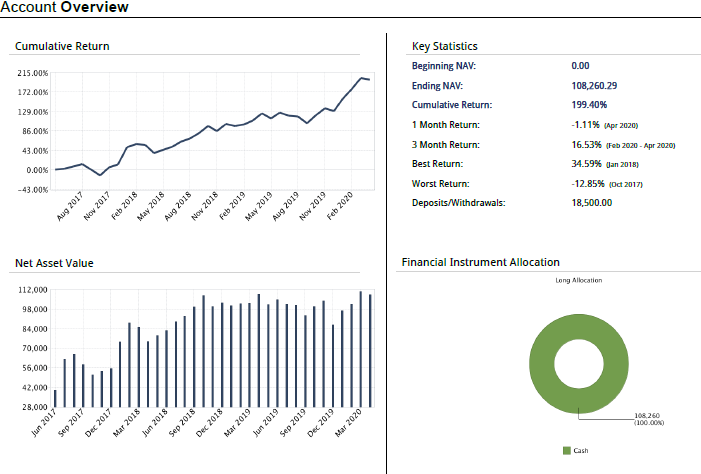

В данном же случае такого не произошло - но и повторения успеха на следующий год не случилось: в этот период времени перформанс был примерно равен перформансу SPY. Однако успех (вместе с контанго?!) вернулся в конце 2019-го. Вот как выглядит перформанс на 31.04.2020

А вот статистика месячных доходностей

Видно, что хотя пиков больше нет, меньше стало и больших просадок. Скорее всего, управляющий по ходу дела стал более осторожным (просадка в марте 2020-го говорит в пользу этого предположения - ибо тогда падало все, а она лишь немногим больше просадок, дупущеных в относительно спокойные времена в начале стратегии). Так же, скорее всего, из-за осторожности трейдер был вне рынка нефти 20.04.2020 (это когда фьючерсы на WTI падали до $-37).

Итак, мой вывод - стратегия весьма перспективна. Ну а как оно будет - покажет время, через год напишем follow-up. Связаться с Юрием можно через Фейсбук.

Ну и last but not least, disclaimer:

letyourmoneygrow.com не брал плату за публикацию данной статьи и не получит комиссию за реферралы. Инвесторам с большим капиталом мы настоятельно рекомендуем заказать более глубокий анализ перформанса и риск-профилирование.

FinViz - an advanced stock screener (both for technical and fundamental traders)