Früher waren wir mit Wikifolio begeistert und haben es als "genuinely social FinTech Projekt" bezeichnet. Jedoch leider ist Wikifolio kein echt soziales FinTech, sondern nur noch ein weiteres Versuch, kurzfristig auf Kosten von Privatinvestoren zu profitieren. Langfristig werden viele Investoren damit Verluste machen, wodurch auch die Reputation der Finanzbranche (noch einmal) stark beschädigt wird.

Wir erklären, woran das liegt. Dabei versuchen wir bei unserer Kritik möglichst sachlich zu bleiben. Denn können die Privatinvestoren von Wikifolio trotzdem stark profitieren: durch die Beobachtung und Trade-Analyse von erfolgreichen Portfoliomanagern.

Continue reading "Wikifolio – meine größte Enttäuschung"

Category: Deutsch

5 Irrtümer beim Immobilienkauf

1. Man muss das Immobiliendarlehen (bis Rente) komplett tilgen.

Wenn man das kann - gut so. Aber das bedeutet nicht, dass wenn man das nicht kann, so muss man keine Immobilie kaufen. Häufig ist es möglich, den Kredit mit der monatlichen Rate zu nehmen, welche der monatlichen Kaltmiete (etwa) gleich ist. Die Kaltmiete geht, sozusagen, komplett verloren, hingegen besteht die Rate aus Zins und Tilgung. Der Zins ist "Geldverschwendung" aber die Tilgung ist Ihr Kapitalaufbau.

Ein repräsentatives Beispiel: man kann eine Wohnung entweder für €1000/mo (kalt) mieten oder für €350000 kaufen. Wenn man kauft, muss man (in Baden-Württemberg) noch 5% Grunderwerbsteuer und 2% Gebühren bezahlen, also in unserem Fall €24500. Dieses Kapital muss man „leider“ mitbringen, denn es ist praktisch ein No-Go, die Finanzierung über 100% des Immobilienwerts zu bekommen. Aktuell kann man den 20 jährigen Kredit beim ca. 2,5% Effektivzins bekommen. Falls man kauft statt zu mieten, wird in 20 Jahren seine Restschuld ca. €265000 betragen. D.h. beträgt der Gewinn bzw. das Ersparnis €350000 - €265000 - €24500 = €60500. Einfach dadurch, dass man seine Ausgaben clever plant: €1000 hätte man so (als Kaltmiete) oder so (als Rate) zahlen müssen!

Continue reading "5 Irrtümer beim Immobilienkauf"

DeGiro – [aktuell] der Beste Broker

DeGiro hat unschlagbar niedrige Gebühren, insb. wenn man mit kleinen Beiträgen handelt. Darüber hinaus gibt es über 200 ETFs, welche man ganz ohne Kosten (allerdings nicht unbegrenzt häufig) handeln kann. Dazu kann man unkompliziert short gehen und mit den Optionen direkt auf EUREX handeln. Last but not least geht die Ameldung sehr schnell und ohne Post- bzw. PhotoIdent und die Konto-Statistik wird in echter Zeit erstellt.

Die Nachteile von DeGiro sind aktuell wie folgt: zusätzliche steuerliche Belastung der Dividende durch die Quellensteuer, kein Zugriff auf außerbörslichen Direkthandel und Börse Stuttgart, sowie limitierte Einlagensicherung.

Continue reading "DeGiro – [aktuell] der Beste Broker"

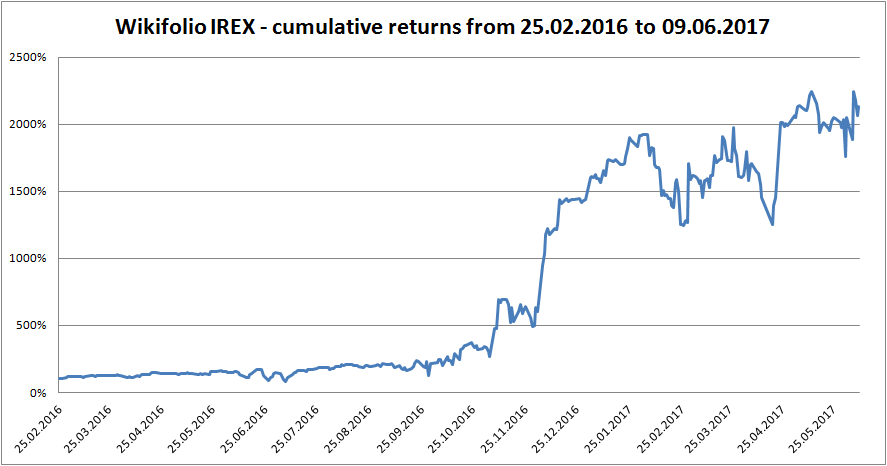

Wikifolio IREX – Wellenritt auf Tsunami – Know your risk!

Wikifolio IREX (DE000LS9JBB2) schießt hoch mit Jahresperformance von 1327% und schlägt sogar den legendären Einstein. Trotzdem raten wir IREX als Investition stark ab. Allein der Maximale Verlust (bisher) von -69.50% ist alarmierend, 25% Performancegebühr ist auch alles anders als Investorfreundlich. Darüber hinaus zeigen wir, wie unvorsichtig IRTrader die Risiken ab und zu eingeht.

Anderseits, eignet sich IREX sehr gut fürs Zocken. In positiver Sinne dieses Wortes, d.h. wenn Sie Ihr Spielgeld darauf setzen, sehen Ihre Chancen gut aus.  Continue reading "Wikifolio IREX – Wellenritt auf Tsunami – Know your risk!"

Continue reading "Wikifolio IREX – Wellenritt auf Tsunami – Know your risk!"

Fallen der Optionsscheine: Verlustrisiken verstehen und mit Optionsscheinrechner einschätzen

Eine Umfrage in der Facebook Gruppe "Trading and Education" hat gezeigt, dass man gegen Optionsscheine eine starke Abneigung hat. Hauptgrund war: "die Kurserstellung sei völlig untransparent". Obwohl man von den Optionsscheinen eher Finger weg halten sollte, ab und zu kann sich der Handel damit lohnen. Wir erklären die Risiken der Optionsscheine (Zeitwertverlust, hoher Geld-Brief Spread, Kursmanupulation) und bieten einen Simulator zur Einschätzung der möglichen Gewinne und Verluste an.

Continue reading "Fallen der Optionsscheine: Verlustrisiken verstehen und mit Optionsscheinrechner einschätzen"

DKF 2017 – Kongress für Finanzinformationen – Kurzbericht

DFK 2017 - Kongress für Finanzinformationen - was sehr gut organisiert und die Vorträge waren sehr interessant. Zwar ist DFK 2017 eine B2B Veranstaltung, sind die angesprochenen Themen auch für Privatinvestoren ziemlich relevant. Wir danken Dr. Alexis Eisenhofer und das Team von financial.com für diese Tagung.

Continue reading "DKF 2017 – Kongress für Finanzinformationen – Kurzbericht"

Continue reading "DKF 2017 – Kongress für Finanzinformationen – Kurzbericht"

Einstein von Wikifolio hat ca. €2.500.000 Trading-Kapital

Einstein, der Trader Nr. 1 bei Wikifolio, wessen Performance wir früher ausführlich gereviewt haben, teilt sehr sparsam die Information über sich selbst. Jedoch unter dem Emotionsdruck verplappert sich sogar der Einstein. Dadurch haben wir festgestellt, dass er ca. €2,5 Mio Handelskapital hat und sein Wikifolio wahrscheinlich ziemlich nah zu seinem privaten Depot liegt. Continue reading "Einstein von Wikifolio hat ca. €2.500.000 Trading-Kapital"

Finanzmesse 2017 in Stuttgart – kurzer Bericht

Wir haben Finanz 2017 Messe in Stuttgart besucht. Begrüßt wurden die Besucher von einem Teufel, und das ist sehr symbolisch: erstens „Lasst, die ihr tradet, alle Hoffnung fahren“ und zweitens, passt teuflisch darauf, was Euch angeboten bzw. angedreht wird. Allgemeiner Eindruck ist aber positiv: es gab zwar [wie immer] viel Müll aber auch gab es mehrere Innovative und Interessante Angebote.

Continue reading "Finanzmesse 2017 in Stuttgart – kurzer Bericht"

Continue reading "Finanzmesse 2017 in Stuttgart – kurzer Bericht"

Schlechten Tänzer stören immer die eigenen Ho(r)den

Zum 1. April veröffentlicht letYourMoneyGrow.com eine Antwort auf das Interview "Tanzen lernen Sie auch nicht ohne Tanzlehrer" von Marcus Vitt, Vorstandssprechers des Bankhauses Donner & Reuschel. Mit lustigem Titel aber ziemlich ernstem Inhalt.

Continue reading "Schlechten Tänzer stören immer die eigenen Ho(r)den"

Scalable Capital – ethischer Robo-Advisor made in Germany

Robo-Advisors sind meistens nicht transparent und basieren sich auf in der Praxis nicht funktionierende Modelle wie Markowitz oder Black-Litterman. Darüber haben wir schon sowohl in kurzem Pamphlet "Anti-Asimov’s Three Laws of Robo-Advisory" als auch in fachlichem Artikel "Stripping down the robo-advisors: sparrow-brains inside" berichtet. Anders ist scalable.capital. Scalable legt sein Modell offen und habt u.a. ein ausführliches Whitepaper veröffentlicht. Nach der Besprechung dieses Whitepapers mit Prof. Dr. Stefan Mittnik kann man eindeutig sagen: Scalable schafft den Mehrwert für Investoren. Ob dabei das Leistung/Gebühren Verhältnis passt, muss jeder für sich selbst entscheiden.

Robo-Advisors sind meistens nicht transparent und basieren sich auf in der Praxis nicht funktionierende Modelle wie Markowitz oder Black-Litterman. Darüber haben wir schon sowohl in kurzem Pamphlet "Anti-Asimov’s Three Laws of Robo-Advisory" als auch in fachlichem Artikel "Stripping down the robo-advisors: sparrow-brains inside" berichtet. Anders ist scalable.capital. Scalable legt sein Modell offen und habt u.a. ein ausführliches Whitepaper veröffentlicht. Nach der Besprechung dieses Whitepapers mit Prof. Dr. Stefan Mittnik kann man eindeutig sagen: Scalable schafft den Mehrwert für Investoren. Ob dabei das Leistung/Gebühren Verhältnis passt, muss jeder für sich selbst entscheiden.

Continue reading "Scalable Capital – ethischer Robo-Advisor made in Germany"