Immobilien werden in Deutschland immer teurer und über mögliche Immobilienblase haben wir mehrmals vorgewarnt. Gleichzeitig wiesen wir darauf hin, dass die gesetzliche Rente im Alter nicht ausreicht (man wird davon wohl die Miete nicht bezahlen können). Eine Lösung gibt es aber und wir erklären diese.

Der Erwerb einer Immobilie ist längst nicht nur die Sache der Finanzierung bzw. Geldanlage. Am 07.08.2017 habe ich den Kaufvertrag unterschrieben und berichte über die entstandenen Herausforderungen und zu beachtenden rechtlichen Aspekte.

Continue reading "Häuslebau I – Grundstück finden und Finanzierung bekommen"

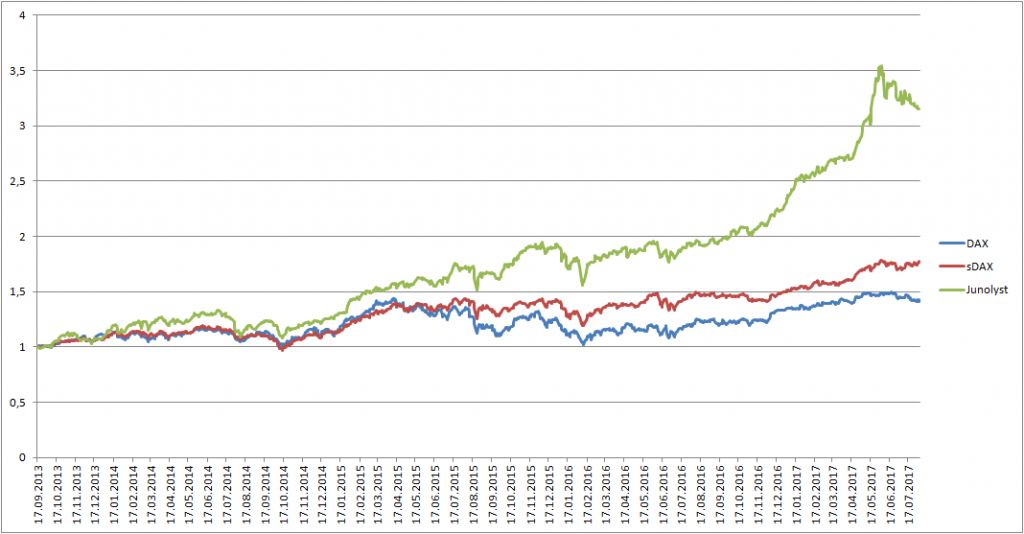

Lukas Spang (Junolyst) – neuer Warren Buffett oder nur Glückspilz?

Wir analysieren die Performance eines der populärsten Wikifolios "Chancen suchen und finden" von Junolyst (Lukas Spang, 25 Jahre alt).

Ein gewisses Stockpicking-Talent ist beim Herrn Spang vermutbar, jedoch ist die Performance seines Wikifolios im Wesentlichen durch den allgemeinen starken Bullentrend bestimmt. Hingegen ist seine Trading-Fähigkeit sehr mäßig, seine 2420 Tranksaktionen sind meistens Noise.

Wikifolio "Chancen suchen und finden" (aktuell ca. €9 Mio AUM) stoßt schon jetzt auf die Grenze der Skalierbarkeit. Viele Aktien in Portfolio sind schon überbewertet und bei allen davon ist die Streubesitz-Quote ziemlich niedrig. Das bedeutet: bei fallendem Markt wird dieses Wikifolio (mindestens) ebenso stark fallen, wie es jetzt (bei steigendem Markt) wächst!

Continue reading "Lukas Spang (Junolyst) – neuer Warren Buffett oder nur Glückspilz?"

Continue reading "Lukas Spang (Junolyst) – neuer Warren Buffett oder nur Glückspilz?"

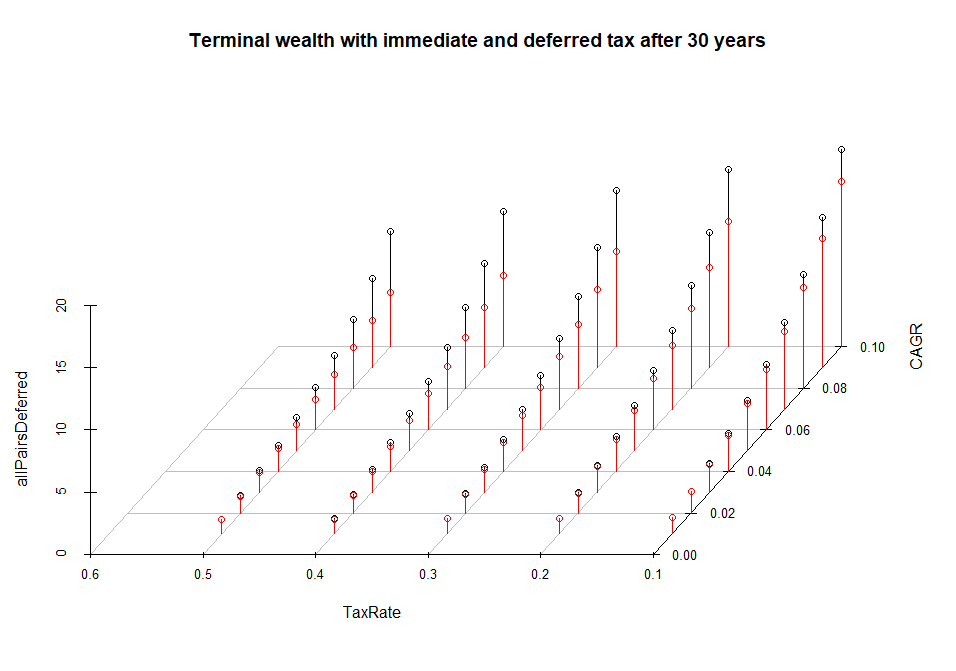

Numeracy for Traders – Lesson 3 – Ode to Deferred Withholding Tax

Many investment funds and financial services that want your money argue with a deferred capital yield tax. For instance, in Germany if you trade by yourself, you immediately pay the capital returns tax [Kapitalertragsteuer] (unless the net result of your previous trades is negative). But if you invest in a fund, you don't pay the tax on returns until you sell your share (you still pay a tax on dividends).

We show that though, in general, an investor profits from tax deferral, one should not exaggerate its effect. Moreover, due to annual tax-exempt amounts [Jahresfreibetrag], an immediate taxation can be better than a deferred one.

Continue reading "Numeracy for Traders – Lesson 3 – Ode to Deferred Withholding Tax"

Continue reading "Numeracy for Traders – Lesson 3 – Ode to Deferred Withholding Tax"

Wikifolio – meine größte Enttäuschung

Früher waren wir mit Wikifolio begeistert und haben es als "genuinely social FinTech Projekt" bezeichnet. Jedoch leider ist Wikifolio kein echt soziales FinTech, sondern nur noch ein weiteres Versuch, kurzfristig auf Kosten von Privatinvestoren zu profitieren. Langfristig werden viele Investoren damit Verluste machen, wodurch auch die Reputation der Finanzbranche (noch einmal) stark beschädigt wird.

Wir erklären, woran das liegt. Dabei versuchen wir bei unserer Kritik möglichst sachlich zu bleiben. Denn können die Privatinvestoren von Wikifolio trotzdem stark profitieren: durch die Beobachtung und Trade-Analyse von erfolgreichen Portfoliomanagern.

Continue reading "Wikifolio – meine größte Enttäuschung"

Tulipmania Deja Vu – Why I don’t trade Cryptocurrencies

Friends of mine ask me why I don't trade the Bitcoin and other cryptocurrencies. Finally, it does not matter what to trade as long as one can make a return. The reason is that indeed I hardly can, since:

1. Contrary to [German] stocks, I don't have such a deep knowledge of cryptocurrencies.

2. Enormous volatility of Bitcoin makes the re-investment of winnings virtually impossible, so one can achieve only linear, not an exponential growth by active trading.

3. I have a strong allergy when something clearly resembles a tulipmania or a Ponzi scheme.

4. Theoretically a blockchain cannot be forged but in practice there are implementation bugs. And technical limitations (which recently might have caused the split of Bitcoin in two currencies).

Continue reading "Tulipmania Deja Vu – Why I don’t trade Cryptocurrencies"

Contango and Cash: the rollover costs are not always prohibitive

As we published our recommendation to invest in commodities, we got a remark that we should not neglect the contango effect and rollover costs. So we analyzed them and came to a conclusion that although the costs of futures rolling (and ETF fees) are not negligible, they are also not so important, compared to the recent movements of commodity prices.

There were ten futures for the nearest months

Roll over, roll over.

And the January futures was to expire

Nine!

Continue reading "Contango and Cash: the rollover costs are not always prohibitive"

Seeking Alpha and finding nonsense – never trust CAPM and linear regression blindly

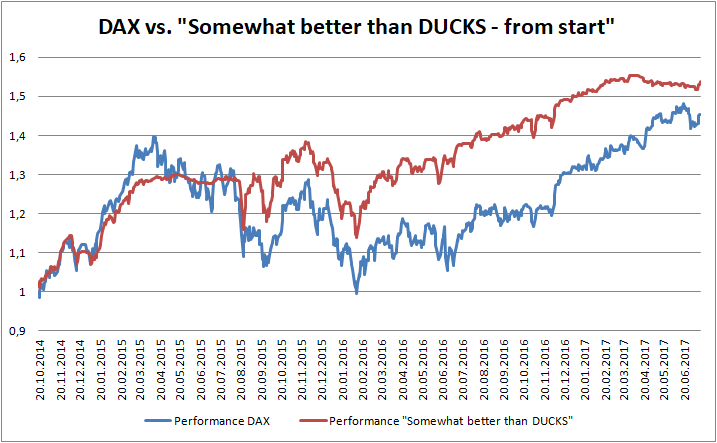

I show by the example of my portfolio "somewhat better than DUCKS" that CAPM alpha is a very non-robust measure of performance as well as that linear regression on an index should be considered very critically.

Recently, one of my facebook contacts has meant that my portfolio "Somewhat better than DUCKS" repeats the DAX with a beta but without alpha. He even did not make an effort to calculate the linear regression before making this statement. However, even if he did, the results would not be comprehensive.

Continue reading "Seeking Alpha and finding nonsense – never trust CAPM and linear regression blindly"

Market Spotlight: Pick up Commodities but be picky

Currently the stocks are expensive and the commodities are cheap (though not all of them). We conduct a lite analysis of investment opportunities and construct a mid-term commodity portfolio for a retail investor with €10000+ capital. Continue reading "Market Spotlight: Pick up Commodities but be picky"

R-script for Fixer.io – get FX rates in R for 31 currencies

Even if you are not a Forex trader, it is often necessarily to get currency exchange rates, e.g. if you trade [the options on] foreign stocks. Fixer.io provides daily FX-rates from European Central Bank for 31 currencies via JSON API. We present a script to get data in R.

Continue reading "R-script for Fixer.io – get FX rates in R for 31 currencies"

5 Irrtümer beim Immobilienkauf

1. Man muss das Immobiliendarlehen (bis Rente) komplett tilgen.

Wenn man das kann - gut so. Aber das bedeutet nicht, dass wenn man das nicht kann, so muss man keine Immobilie kaufen. Häufig ist es möglich, den Kredit mit der monatlichen Rate zu nehmen, welche der monatlichen Kaltmiete (etwa) gleich ist. Die Kaltmiete geht, sozusagen, komplett verloren, hingegen besteht die Rate aus Zins und Tilgung. Der Zins ist "Geldverschwendung" aber die Tilgung ist Ihr Kapitalaufbau.

Ein repräsentatives Beispiel: man kann eine Wohnung entweder für €1000/mo (kalt) mieten oder für €350000 kaufen. Wenn man kauft, muss man (in Baden-Württemberg) noch 5% Grunderwerbsteuer und 2% Gebühren bezahlen, also in unserem Fall €24500. Dieses Kapital muss man „leider“ mitbringen, denn es ist praktisch ein No-Go, die Finanzierung über 100% des Immobilienwerts zu bekommen. Aktuell kann man den 20 jährigen Kredit beim ca. 2,5% Effektivzins bekommen. Falls man kauft statt zu mieten, wird in 20 Jahren seine Restschuld ca. €265000 betragen. D.h. beträgt der Gewinn bzw. das Ersparnis €350000 - €265000 - €24500 = €60500. Einfach dadurch, dass man seine Ausgaben clever plant: €1000 hätte man so (als Kaltmiete) oder so (als Rate) zahlen müssen!

Continue reading "5 Irrtümer beim Immobilienkauf"